Chiffres clés

Les données exposées ci-dessous reflètent une situation au 31 décembre 2024.

9 570 DETTE BRUTE HORS IFRS 16 (M€) | 7 319 DETTE NETTE HORS IFRS 16 (M€) |

13 217 DETTE BRUTE INCLUS IFRS 16 (M€) | 10 966 DETTE NETTE INCLUS IFRS 16 (M€) |

A2 STABLE / NOTATION LONG TERME DE MOODY'S | A STABLE / NOTATION LONG TERME DE S&P |

EssilorLuxottica a pour objectif de disposer d’une liquidité permanente afin d’assurer son indépendance et sa croissance. Le groupe peut compter tout d’abord sur sa capacité d’autofinancement importante et stable. Il met par ailleurs en oeuvre des principes de financement lui garantissant des sources de financement disponibles à tout moment et au moindre coût. Ces principes reposent sur la diversification des sources de financement, le recours à des instruments moyen et long terme, la répartition des échéances dans le temps, la mise en place de lignes bancaires et l'utilisation de réserves de liquidité.

Stratégie de financement

- La gestion des liquidités est centralisée au niveau de la maison mère du groupe.

- La diversification est la pierre angulaire de la politique de financement.

Notation

Maintenir un profil de crédit élevé est le meilleur moyen d’accéder au plus large choix de sources de financement. Les notations d’EssilorLuxottica par Moody’s et Standard & Poor’s sont fondées notamment sur ce profil de crédit et la capacité du groupe à repayer sa dette. Ces notations sont purement indicatives et peuvent être modifiées à tout instant.

Long terme | Court terme | Perspective | Dernière confirmation | |

Moody's | A2 | Prime-1 | Positive | |

Standard & Poor's | A | A-1 | Stable |

Les données exposées ci-dessous reflètent une situation au 31 décembre 2024

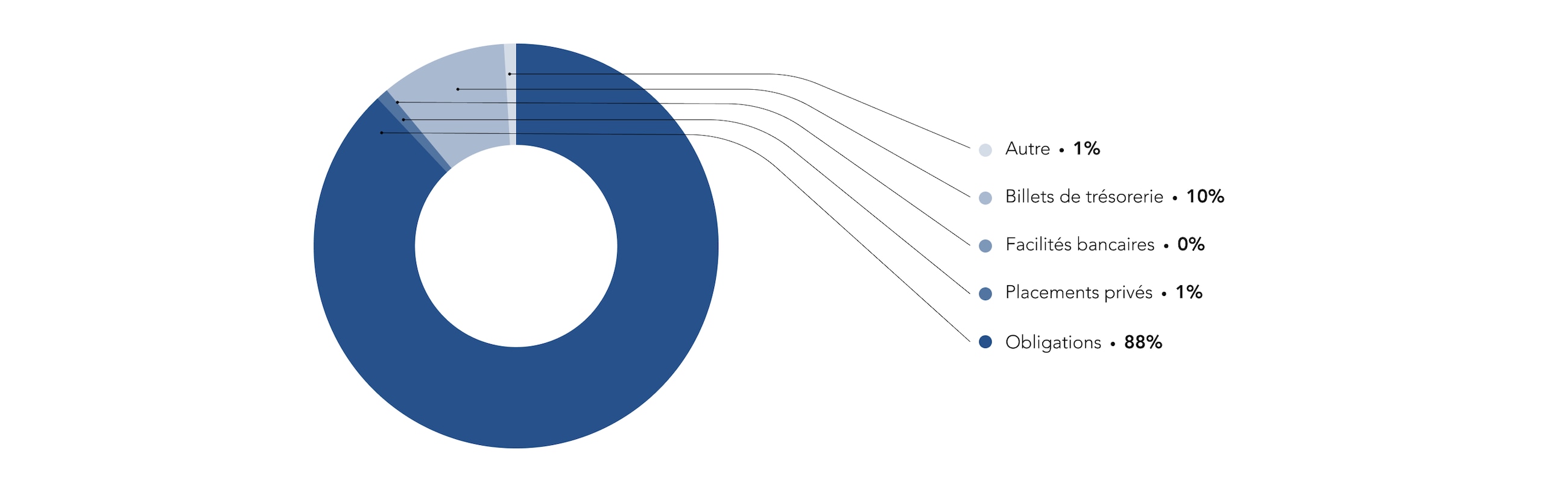

Le groupe diversifie ses financements par:

- instruments : obligations, placements privés, prêts long terme, billets de trésorerie, crédit-bail;

- géographies : Europe, Etats-Unis, Asie, autres marchés locaux;

- maturités : court, moyen et long terme;

- devises;

- taux d’intérêt : fixe, variable et option sur taux; et

- instruments tirés ou non tirés

Structure de la dette brute

Financement long terme

Afin de préserver la capacité du groupe à poursuivre sa croissance long terme, indépendamment des perturbations liées aux marchés financiers, celui-ci a recours à des financements long terme.

Financement court terme

EssilorLuxottica dispose d’un programme de titres négociables à court terme (NEU CP) et d’un programme de papier commercial américain. Ces programmes, souples et peu coûteux, permettent de mobiliser des financements importants très rapidement ; ils sont particulièrement adaptés au financement du BFR du groupe.

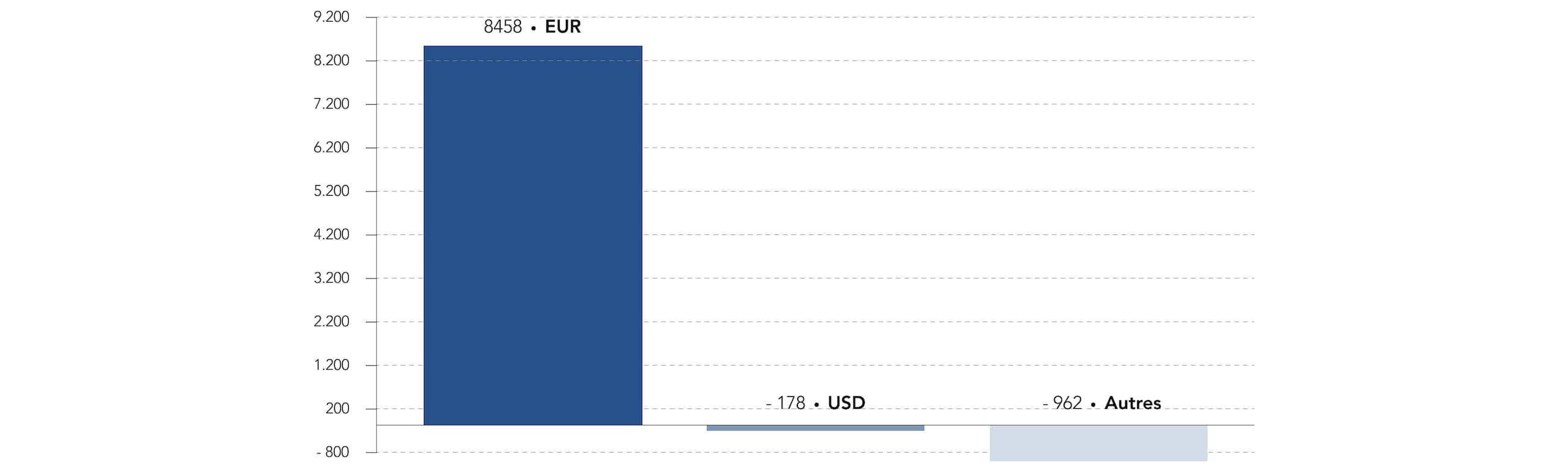

Dette nette (devises)

APRÈS SWAPS FX, EN MILLIONS D'€

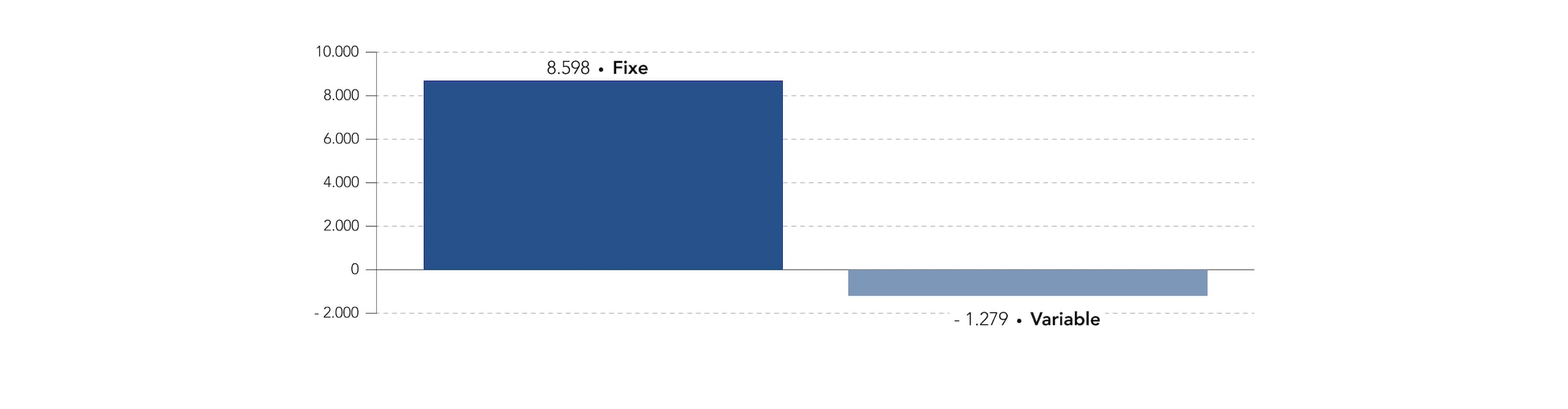

Net debt (interest rates)

AFTER IR SWAPS, IN MILLIONS OF €

Les données exposées ci-dessous reflètent une situation au 31 décembre 2024

EssilorLuxottica se finance essentiellement sur les marchés de capitaux. Il sécurise également un accès permanent à la liquidité via des lignes bancaires long terme confirmées (lignes bilatérales, crédit syndiqué et ligne de financement relais) conclues avec le pool bancaire du groupe. Ces lignes bancaires représentent un volant de liquidité additionnelle auquel sont adossés les programmes de billets de trésorerie.

Au 31 décembre 2024

- aucune de ces facilités de crédit confirmées n’était utilisée, et leurs montants agrégés excèdaient significativement les futurs remboursements de dette dus en 2025;

- le cash disponible était de 2 251 millions d’euros.

Au 31 décembre 2024, la durée moyenne de la dette brute était de 3 ans.

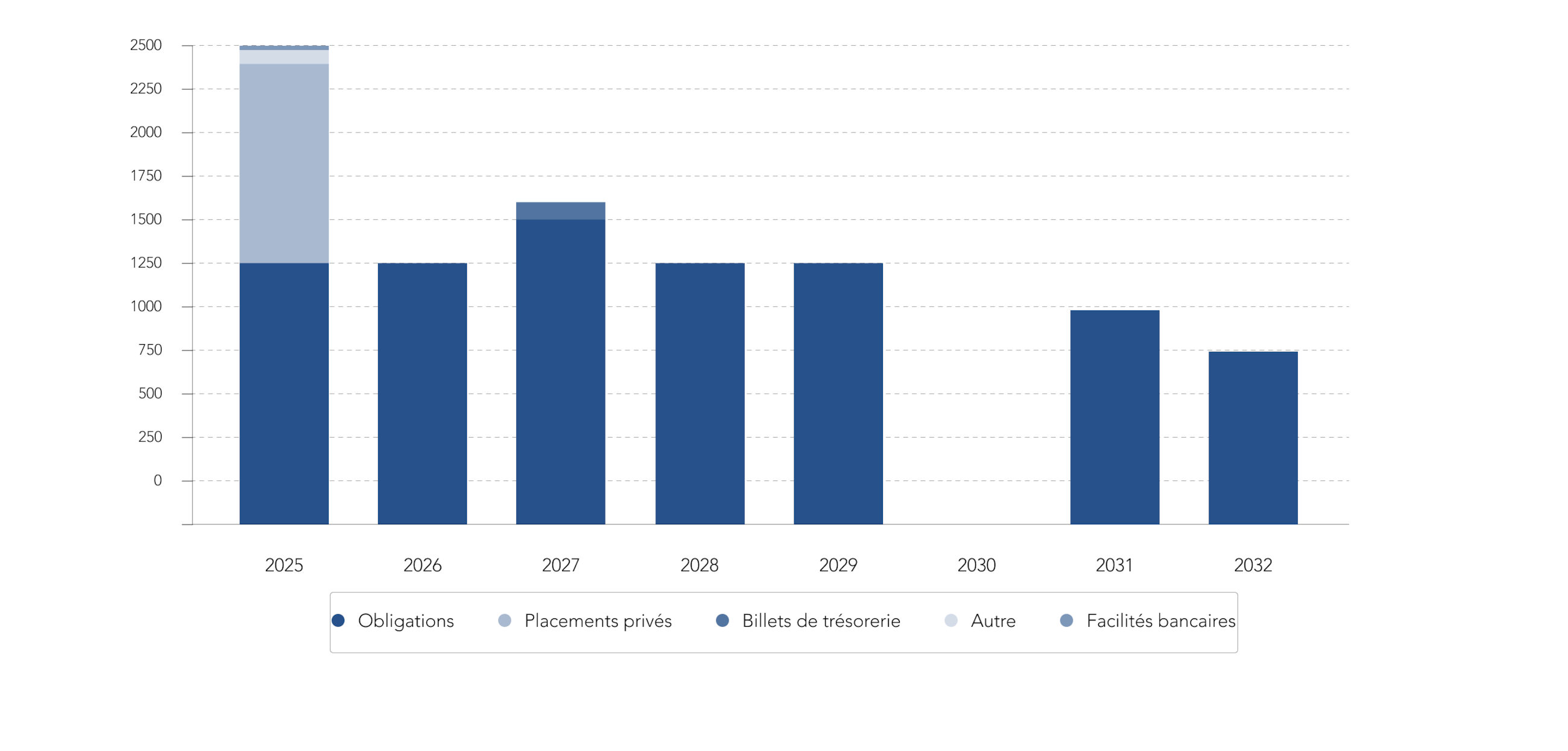

Echéancier de la dette

EN MILLIONS D'€

1. Financement long terme

Programme EMTN: European Medium Term Notes

Obligations émises

Emetteur | Code ISIN | Instrument | Date d’émission | Date d’échéance | Devise | Montant émis | Coupon |

EssilorLuxottica | FR0013463676 | Eurobond | 27 novembre 2019 | 27 novembre 2031 | € | 1 milliards | 0.750 % |

EssilorLuxottica | FR0013516077 | Eurobond | 5 juin 2020 | 5 juin 2028 | € | 1.25 milliards | 0.5 % |

EssilorLuxottica | FR0013463668 | Eurobond | 27 novembre 2019 | 27 novembre 2027 | € | 1.5 milliards | 0.375 % |

EssilorLuxottica | FR0013516069 | Eurobond | 5 juin 2020 | 5 janvier 2026 | € | 1.25 milliards | 0.375 % |

EssilorLuxottica | FR0013463650 | Eurobond | 27 novembre 2019 | 27 mai 2025 | € | 1.5 milliards | 0.125 % |

EssilorLuxottica | FR001400RX89 | Eurobond | 5 septembre 2024 | 5 mars 2029 | € | 1.25 milliards | 2.875 % |

EssilorLuxottica | FR001400RYN6 | Eurobond | 5 septembre 2024 | 5 mars 2032 | € | 750 millions | 3 % |

| EssilorLuxottica | FR0014010BK0 | Eurobond | 10 juin 2025 | 10 janvier 2030 | € | 1 milliard | 2.625 % |

Placements privés américains (USPP)

Emetteur | Date d’émission | Date d’échéances restantes | Devise | Montant émis (millions) | Encours au 31 décembre 2024 (millions) |

EssilorLuxottica | 2017 | 2027 | $ | 300 (2 tranches) | 100 |

Lignes bancaires

Au 31 décembre 2024, le montant total des lignes bancaires confirmées d’EssilorLuxottica s’établissait à 2,8 milliards d’euros. Ce montant comprenait :

(i) un crédit syndiqué de 1 750 millions d'euros, conclu en 2021 pour une durée de 5 ans et arrivant à échéance en mai 2028 ; et

(ii) plusieurs lignes bilatérales confirmées;

Aucune de ces lignes n’était tirée.

2. Financement court terme

Emetteur | Programme | Date de signature | Date d’échéance | Devise | Programme (milliards) |

| EssilorLuxottica | Papier commercial américain | 1 octobre 2018 | / | $ | 2,0 |

| EssilorLuxottica | 4 juin 2024 | Renouvellement annuel | € | 3,0 |